![]()

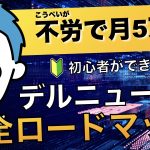

fa-checkこの記事の信頼性

コンテンツ

クラウドソーシングで副業した場合、確定申告は必要なのか

クラウドソーシングはパソコンとスマホがあれば在宅で副業を始められることが出来る為、ついつい確定申告のことを忘れがちですよね。

しかし、クラウドソーシングで収入を得た場合も一定の条件で確定申告が必要になります。

![]()

副業の収入で確定申告が必要になる条件とは

副業で得た収入が年間20万円以上になる場合、原則確定申告の対象となります。

逆に年間20万円以下である場合は基本的に確定申告を行わなくも良いということになります。

だたし、副業がアルバイトやパートなのか、それ以外なのかで条件が異なります。

本業が会社員で副業がアルバイトやパートの場合

- アルバイトやパートの給与所得が年間20万円以下の場合、確定申告を行う必要はない

副業がアルバイトやパートでない場合

- 副業がクラウドソーシングや内職の場合、事業所得や雑所得になる可能性が高いため、経費を売り上げから引いた金額の所得が年間20万円以下の場合は確定申告が必要ない

![]()

副業の所得が年間20万円以下でも確定申告が必要な場合がある

副業の所得が年間20万円以下の場合でも確定申告が必要な場合もあるので条件をご紹介します。

副業の所得が年間20万円以下でも確定申告が必要な人

- 医療控除や住宅ローン控除などを受けるために確定申告を受ける予定がある人

- 本業の年収が2000万円超える人

- フリーランスや個人事業主の人

上記の条件に当てはまる方は副業の分の所得も一緒に申告しなくてはなりません。

簡単にいうと、会社員の方が副業で年間20万円以下の収入だったため副業分の確定申告は行わなかったが、医療控除を受ける為に確定申告をするのはNGです。

![]()

金額にかかわらず住民税の申告は必要

確定申告は年間20万円以下(一部例外あり)で不要になる場合がありますが、住民税は所得金額にかかわらず申告し、納税する必要があります。

確定申告が必要な方は所得税とともに計算してくれます。

確定申告が必要でない場合はお住いの自治体に自ら申告する必要があります。

確定申告が必要な収入でなければ、ついつい住民税も必要ないと勘違いしてしまいそうになりますが、住民税の納税は忘れないようにしましょう。

![]()

副業の確定申告を行わなかったらどうなるのか

副業の確定申告をする必要があるのに行わなかった場合、税務署から調査の対象となることがあり、その際に罰則が課せられる可能性があります。

次に確定申告の必要があるのに怠った場合の罰則を詳しくご説明します。

無申告加算税

確定申告を怠った場合、確定申告の税額にプラスして無申告加算税がかかります。

所得税の額が50万円までは15%加算され、50万円以下であれば20%加算されますが、税務署が調査する前で自主的に確定申告をすれば5%の加算で済みます。

![]()

ただし、納付期限が過ぎた後の申告でも次の要件を満たした場合は無申告加算税は免れます。

期限後の申告でも無申告加算税が課せられない場合

- 期限後の申告が法廷申告期限から1か月以内でかつ、自主的に申告する場合

- 期限内申告をする意思があったと認められる一定の条件に当てはまる場合

一定の条件は次の(1)と(2)のいずれにも該当することを指します。

(1)その期限後申告に係る納付すべき税額の全額を法定納期限(口座振替納付の手続をした場合は期限後申告書を提出した日)までに納付していること。

(2)その期限後申告書を提出した日の前日から起算して5年前までの間に、無申告加算税又は重加算税を課されたことがなく、かつ、期限内申告をする意思があったと認められる場合の無申告加算税の不適用を受けていないこと。

延滞税

例えば次のような場合には延滞税が課されます。

- (1) 申告などで確定した税額を法定納期限までに完納しないとき。

- (2) 期限後申告書又は修正申告書を提出した場合で、納付しなければならない税額があるとき。

- (3) 更正又は決定の処分を受けた場合で、納付しなければならない税額があるとき。

いずれの場合も、法定納期限の翌日から納付する日までの日数に応じた延滞税を納付しなければなりません。

なお、延滞税は本税だけを対象として課されるものであり、加算税などに対しては課されません。

![]()

重加算税

(隠蔽又は仮装に該当する場合)

1 通則法第68条第3項に規定する「事実の全部又は一部を隠蔽し、又は仮装し」とは、例えば、次に掲げるような事実(以下「不正事実」という。)がある場合をいう。

(1) いわゆる二重帳簿を作成していること。

(2) 帳簿書類を破棄又は隠匿していること。

(3) 帳簿書類の改ざん(偽造及び変造を含む。)、帳簿書類への虚偽記載、相手方との通謀による虚偽の証ひょう書類の作成、帳簿書類の意図的な集計違算その他の方法により仮装の経理を行っていること。

(4) 帳簿書類の作成又は帳簿書類への記録をせず、源泉徴収の対象となる支払事実の全部又は一部を隠ぺいしていること。

![]()

確定申告をして本業の会社にバレるのか

罰則を受けるのは避けたいけれど、でも確定申告をすることで本業の会社に副業がバレてしまうのでは…と不安になっている方も多いと思います。

結論から申し上げますと、確定申告の際に住民税の納付の仕方を普通徴収に変更すれば高確率でバレずに済みます。

次はなぜ副業がバレるのかとバレないようにする対策について詳しくご紹介します。

なぜ副業がバレるのか

本業の会社に副業がバレる理由は

- 住民税の金額で副業がバレる

- 副業しているところを会社の人に見られる

- 副業していることが社内で噂になる

- 副業していることをSNSに記載してしまい、会社の人にSNSを見られる

などの理由で本業の会社に副業がバレることがあります。

「住民税の金額で副業がバレる」以外は会社の人に見られないような職種を選ぶ、副業していることを他言しない、SNSに記載しないなどご自身で防ぐことが可能です。

![]()

「住民税の金額でバレる」という原因に関しては、アルバイトやパートの場合、本業先の会社と副業先の会社が従業員の自治体に対して給与支払報告書を提出し、自治体はそれらをもとに住民税を算出します。

そして、給料の高い会社=本業の会社に住民税の通知書を送付します。

そのため本業の会社が住民税の金額が支払っている給料に対して高いことに気付き、副業しているのではと疑われます。

![]()

確定申告をする際に住民税の納付の仕方を変更する

住民税の金額で本業会社にバレないようにするための対策は副業分の住民税の納付の仕方を特別徴収から普通徴収に変更しましょう。

個人住民税個人住民税の特別徴収は、納税義務者である個々の給与所得者(従業員等)が納めるべき税額を毎月の給与の支払時に給与支払者(事務所・事業所等)が徴収し、一括して区市町村に翌月10日までに納入する制度である。給与所得者については、特別徴収の方法により納税するのが原則となる。所得税の源泉徴収制度と制度は似ているが、基本的に還付されることはない。2009年から公的年金等からも特別徴収が行われる。対象者は介護保険の特別徴収と同じ。前述のとおり、給与所得者については、特別徴収の方法により納税するのが原則だが、給与支払者の都合で普通徴収としている事例が存在する。そこで、地方自治体が足並みを合わせ、すべての事業者を特別徴収義務者に指定する取り組みが行われている[1]。

確定申告を行う際に副業分の住民税の納付の仕方を普通徴収に変更すれば本業の会社に副業分の住民税がバレません。

![]()

各自治体によって住民税の納付の仕方を変更できるか、出来ないかは異なりますので確定申告の前に確認しておきましょう。

まとめ:副業のクラウドソーシングで年間20万円以上の所得を得たら確定申告が必要

今回はクラウドソーシングで副業して年間20万円以上の所得を得た場合に確定申告は必要であるということや罰則、バレないようにする対策についてご紹介しました。

アルバイトやパートの給与所得でないクラウドソーシングで副業する場合も一定の収入を得たら確定申告は必要です。

確定申告をする必要があるのに、それを怠った場合は様々な罰則が課せられることもあるので、収入を得た場合は必ず確定申告が必要かそうでないかをきちんと確認しましょう。

![]()

最後に簡単まとめます。

確定申告について

- クラウドソーシングで副業する場合、収入から経費を引き、年間20万円を超えるようであれば確定申告は必要

- クラウドソーシングで副業する場合、収入から経費を引き、年間20万円を超えなければ確定申告は不要(一部例外あり)

住民税について

- 得た収入にかかわらず住民税は申告が必要

確定申告を行わなかったときに課せられる恐れのある罰則

- 無申告加算税…所得税の額が50万円までは15%加算、50万円以下であれば20%加算なお、税務署の調査前に自主的に申告すれば免れる

- 延滞税…実際の納税が遅れると延滞税が発生する

- 重加算税…故意に確定申告を怠ったと判断されたときに重加算税が発生

本業の会社にクラウドソーシングでの副業がバレないようにする方法

- 住民税の納付の仕方を普通徴収に変更し、副業分の住民税を自分で納税する

副業についての記事はこちら↓